Финансирование — выделение денежных средств на развитие и поддержание экономики страны, частного бизнеса, граждан, долгосрочных социальных, экономических, научных программ. (Экономический словарь). Программно-целевое финансирование — один из инструментов регулирования государством социально-экономических процессов, проблем рационального использования денежных ресурсов.

Источники финансирования деятельности — виды, плюсы, минусы

Для развития бизнеса, социальной и других сфер деятельности нужны денежные средства, которые поддержат в кризис, помогут внедрить инновации, решить текущие проблемы. При поиске источников финансирования необходимо составить бизнес-план или разработать программу, адекватно определить объем инвестиций, оценить риски финансовых инструментов.

Внутренние источники

Это — собственные ресурсы предприятия, складывающиеся из чистой прибыли, амортотчислений, реализации или сдачи в аренду неиспользуемых активов и других направлений политики компании. Плюсы такой финансовой поддержки:

- снижение налоговой нагрузки на бизнес;

- отсутствие инвестора, обязательств перед ним;

- самостоятельное распределение средств;

- сохранение контроля собственников за активами фирмы;

- возможность планирования управления резервом.

Чем рентабельней предприятие, тем больше у него собственных ресурсов. Однако, их отвлечение на развитие производства, внедрение инновационных проектов ведет к уменьшению размера дивидендов владельцев компании, что противоречит главной цели бизнеса. Объемы самофинансирования могут оказаться меньше необходимых для реализации бизнес-плана, поскольку на деятельность субъекта хозяйствования влияют многие факторы, от изменения конъюнктуры рынка до мирового экономического кризиса. В таких условиях даже прибыльные предприятия обращаются к инвесторам.

Привлеченные средства

Инвестиции. Инвесторами могут быть юридические, физические лица, государственные органы, органы местного самоуправления, иностранные граждане, компании, государства. Привлечение инвестиций возможно при условии, что инвестора интересует эта тема, он намерен участвовать в разработках, внедрении инноваций, получать прибыль. Такие вливания могут быть невозвратными, но инвестор является собственником доли, которая определяется из соотношений вложений к капиталу компании.

Займы — банковские, бюджетные целевые, выдаваемые на условиях срочности, платности, возвратности.

Банки финансируют малый, средний бизнес в форме:

- Разовых кредитов — единовременное перечисление заемщику определенной суммы, с ежемесячной уплатой процентов, установленным графиком погашения задолженности. Цели — пополнение основных, оборотных средств. Для обеспечения ссуды банки требуют ликвидный залог. Источник погашения долга — прибыль предприятия, поэтому таким вариантом лучше пользоваться производителям товаров, работ, услуг.

- Овердрафта — краткосрочный займ (не более 12 мес.). Цели — пополнение расчетного счета для совершения расчетных операций (оплата товаров, работ, услуг, выплата заработной платы). Кредит без обеспечения. Сумма ограничена объемом оборота компании. Источник погашения — выручка от реализации товаров/работ/услуг.

- Кредитной линии, когда заемщик пользуется деньгами в рамках установленного лимита. Может быть возобновляемой, с многократным пользованием/погашением, невозобновляемой (инвестиционный кредит) — действует до 5 лет, выдают траншами в рамках максимального кредитного лимита, независимо от суммы задолженности.

- Лизинга — приобретение имущества во временное владение и пользование за счет средств лизингодателя. Отличия от обычного кредита — длительный срок кредитования (до 10 лет), отсутствие обеспечения. На лизинговое имущество не распространяются требования кредиторов лизингополучателя, поскольку оно — собственность лизингодателя до конца срока действия договора.

Банковские кредиты — прозрачный, понятный способ, когда необходимо относительно быстро решить вопрос с финансированием. Если начинающему предпринимателю нужно доказывать свою состоятельность, то заемщику с хорошим кредитным рейтингом предоставляют ссуду на выгодных условиях (сниженная ставка, возможность пролонгации и другие). Проблемы с возвратом банку заемных денег можно решить за счет реструктуризации кредита или реализации заложенного имущества.

Минус такого способа субсидирования — размер ссуды органичен многими факторами — политикой банка, финансовыми показателями заемщика, объемом, движением средств по счету, размером обеспечения. Кроме того, в условиях нестабильной экономики финорганизации выдают займы на срок не более 3-5 лет, поэтому такой вид привлеченных средств не годится для финансирования долгосрочных проектов и программ.

Бюджетные кредиты, гранты, инвестиции дают для субсидирования важнейших отраслей экономики, социально значимых программ государственным и негосударственным предприятиям. Например, из бюджета и специализированных госфондов финансируют такие инновационные программы, как «Национальная технологическая база», «Развитие электронной техники в РФ», «Информатизация РФ». Государственное финансирование инновационной деятельности осуществляется, если:

- Основное направление программы — развитие перспективных отраслей экономики.

- В нее вложено не меньше 20% собственных средств.

- Окупаемость инновационного проекта — не более 2 лет.

Государство оказывает поддержку проектам, прошедшим конкурсный отбор. Средства на инновации выделяют из федерального бюджета безвозмездно или при условии передачи в госсобственность части акций субъекта хозяйствования.

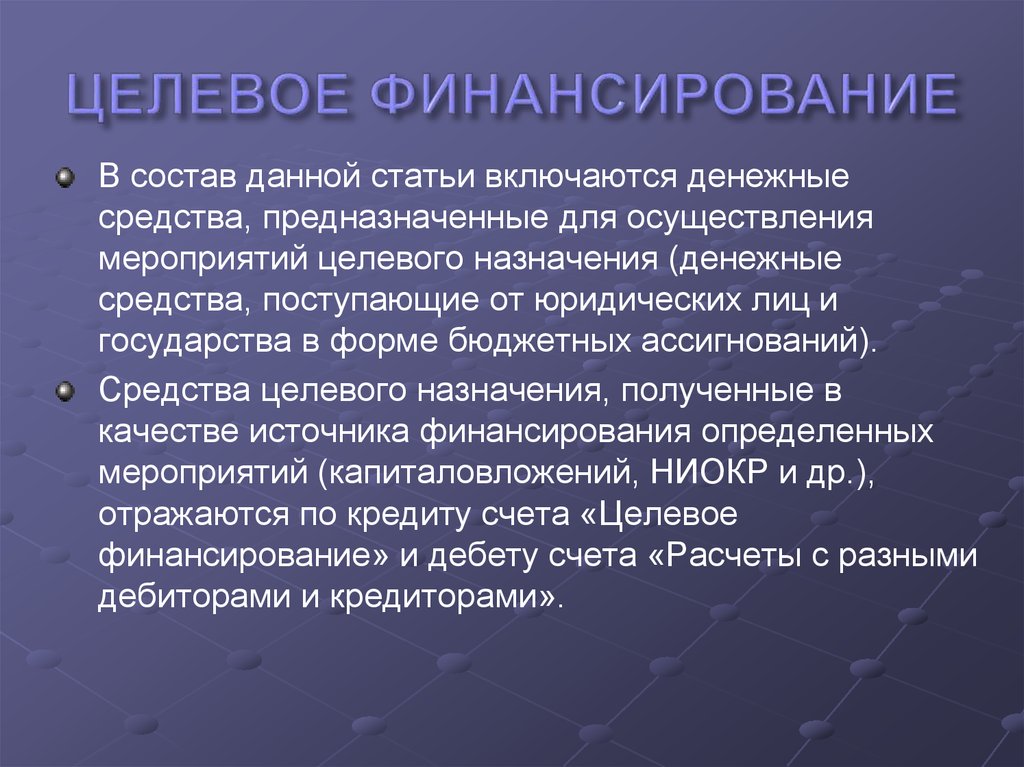

Полученные целевые деньги, их движение отражают в бухучете предприятия. Получатель обязан отчитаться перед источником финансирования за потраченные суммы.

Виды бюджетного финансирования (ст. 251 НК РФ):

- ассигнования бюджетным организациям, казенным предприятиям;

- программная помощь;

- инвестиции проектов по итогам конкурсов;

- средства фондов поддержки научной, инновационной деятельности.

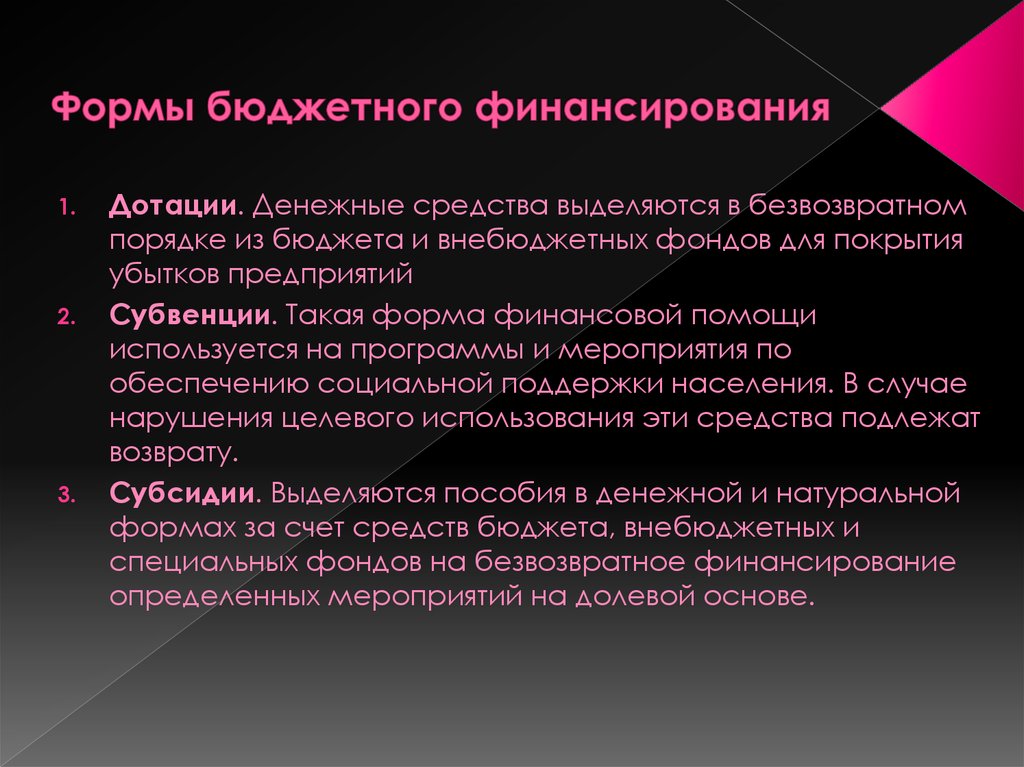

Господдержку выделяют предприятиям в виде:

- субвенций — безвозмездные, безвозвратные целевые средства;

- субсидий — долевое программное финансирование;

- кредитов с уплатой процентов, установленным сроком возврата.

Контроль целевого использования средств бюджета возложен на Минфин, федеральный орган исполнительной власти, которому подчиняется заемщик. Негосударственные предприятия обязаны предоставить обеспечение возврата займа — поручительство, банковская гарантия, высоколиквидный залог, покрывающий 100% суммы кредита. Возврат выделенной помощи, плата за пользование ею приравнивается к обязательным бюджетным платежам.

Программно-целевое финансирование национальных проектов

Разработка приоритетных нацпроектов началась в стране в 2005 году, когда Президент РФ поставил ряд социальных задач по повышению качества жизни граждан в сфере образования, здравоохранения, сельского хозяйства, обеспечения жильем. Приоритетные проекты — часть долгосрочного планирования социально-экономического развития страны. Они помогают решать важные проблемы совместными усилиями бизнеса, государства, общества, перевести экономику на инновационный путь развития.

На начальном этапе национальные программы финансировала, преимущественно, федеральная казна. Однако масштабность проектов потребовала дополнительных денежных ресурсов, что потребовало привлечения средств региональных, местных бюджетов, инвестиций предприятий всех форм собственности, частных лиц.

Программно-целевой подход к финансированию, как способ реализации приоритетных национальных проектов, позволяет:

- расходовать деньги на определенные цели;

- рационально распределять ресурсы для своевременного решения конкретной проблемы;

- эффективно расходовать бюджетные, привлеченные средства в рамках действующей программы;

- контролировать ход достижения результата и использование государственных субсидий.

Нацпроекты, реализуемые Правительством России, существенно отличаются по объемам выделяемых средств и источникам их поступления, например:

В проектах, требующих большого объема вложений, основное обеспечение (больше 50%) осуществляется за счет инвестиций госкорпораций, фондов и других внебюджетных источников финансирования.

Программно-целевое финансирование социальной работы

В нашей стране действует ряд социальных программ, предоставляющих адресную защиту социально уязвимым слоям населения — семьям с детьми, пожилым людям, инвалидам и другим категориям граждан. Так, по данным статистики Карелии, в республике по состоянию на конец 2019 года зарегистрировано:

- безработных — 5,9 тыс.;

- пенсионеров — 237,9 тыс.;

- лиц с доходами, ниже величины прожиточного минимума — 17,0%;

- инвалидов — 61,9 тыс. человек.

Направление социальной работы — поддержка уязвимых слоев населения, повышение уровня их благосостояния, оперативное решение социальных проблем. С этой целью разработаны федеральные и региональные целевые программы, которые позволяют:

- осуществлять долгосрочное планирование деятельности специальных фондов и служб;

- прогнозировать социально-экономический эффект;

- внедрять системный подход к финансированию;

- финансировать социально значимые задачи объединенными средствами государства и частного сектора экономики.

Для организации социальной работы бюджеты всех уровней перечисляют трансферты (помощь, не имеющая целевого назначения) и субвенции (целевое финансирование). Федеральный бюджет субсидирует программы и мероприятия по соцзащите населения. Средства региональных и местных бюджетов используют на строительство и содержание интернатов, домов престарелых, на обеспечение и поддержку людей с ограниченными физическими возможностями, малоимущих.

Социальную работу финансово поддерживают также внебюджетные фонды (ПФ, ФСС, ОМС), созданные на разных уровнях — федеральном, уровне субъекта РФ, местном. Доходы фондов формируются за счет обязательных отчислений, добровольных взносов предприятий, граждан. Бюджеты организаций рассматривают и принимают одновременно с федеральным бюджетом на очередной плановый период. Фонды — дополнительный стабильный источник финансирования социальной работы в рамках общегосударственных программ, с помощью которого государство контролирует использование ресурсов и обеспечивает надежную социальную защиту граждан. Деятельность внебюджетных фондов освобождена от уплаты налогов, государственных и таможенных пошлин.

С 2015 года Минфин практику инициативного бюджетирования (ИБ) в субъектах РФ. Суть ИБ — участие граждан в решении вопросов местного значения при помощи выделяемых на это целевых бюджетных средств. Инициативное бюджетирование дает возможность объединить ресурсы бюджетов различных уровней и привлеченные средства жителей, предприятий, расположенных на территории муниципального образования, для финансирования социально значимых проектов.

Так государство субсидирует программы ППМИ (поддержка местных инициатив), «Народный бюджет», «Народная инициатива» в различных регионах РФ. Например, в Карелии уже 7 лет действует программа ППМИ, которая помогает реализовать идею территориального самоуправления.

Жители городов решают, как благоустроить свой двор, городские скверы, улицы. В Республике Карелия реализовано 320 программных проектов, а за три года финансирование увеличилось более, чем в 10 раз.

Создание ТОС — одно из направлений вовлечения граждан в решение социальных проблем. Территориальное общественное движение помогает улучшить качество жизни в местах проживания людей. Источники финансирования территориального общественного самоуправления:

- личные средства граждан, проживающих на территории;

- пожертвования частных лиц;

- доходы от ведения хозяйственной деятельности самой организации;

- участие в конкурсах и грантах.

Программа «Комфортная городская среда» (КГС) — часть национального проекта «Жилье и городская среда». Ее участники — органы власти, общественные объединения, представители бизнеса, неравнодушные граждане, а их финансирование осуществляет государство, консолидированные региональный и муниципальные бюджеты с учетом:

- размера муниципального бюджета;

- статуса НП; численности проживающих на данной территории;

- исполнения программ предыдущих периодов;

- количества объектов, требующих улучшений.

Для программного финансирования, кроме денежной помощи государства и собственных средств участников программы, привлекают вклады в виде работ, материалов.